Le prêt hypothécaire in fine est une solution de financement particulière, souvent méconnue, mais adaptée à certains profils patrimoniaux. Contrairement à un crédit classique, son fonctionnement repose sur une logique différente de remboursement. Ainsi, avant de vous engager, il est essentiel de comprendre précisément ce qu’est un prêt hypothécaire in fine et comment il fonctionne concrètement.

En un coup d’œil

- Qu’est-ce qu’un prêt hypothécaire in fine

- Comment fonctionne concrètement un prêt hypothécaire in fine

- À qui s’adresse le prêt hypothécaire in fine

- FAQ – prêt hypothécaire in fine

Qu’est-ce qu’un prêt hypothécaire in fine

Un prêt hypothécaire in fine est un crédit garanti par une hypothèque sur un bien immobilier. Toutefois, sa particularité réside dans son mode de remboursement. En effet, pendant toute la durée du prêt, vous ne remboursez que les intérêts.

Le capital emprunté, quant à lui, est remboursé en une seule fois à l’échéance du contrat. Cette structure permet donc de réduire les mensualités pendant la durée du financement.

Une garantie basée sur votre patrimoine immobilier

Dans un prêt hypothécaire in fine, la banque s’appuie principalement sur la valeur du bien mis en garantie. Ainsi, votre capacité d’endettement est analysée différemment d’un crédit amortissable classique.

De plus, le bien hypothéqué peut être une résidence principale, secondaire ou un bien locatif, selon votre situation.

Comment fonctionne concrètement un prêt hypothécaire in fine

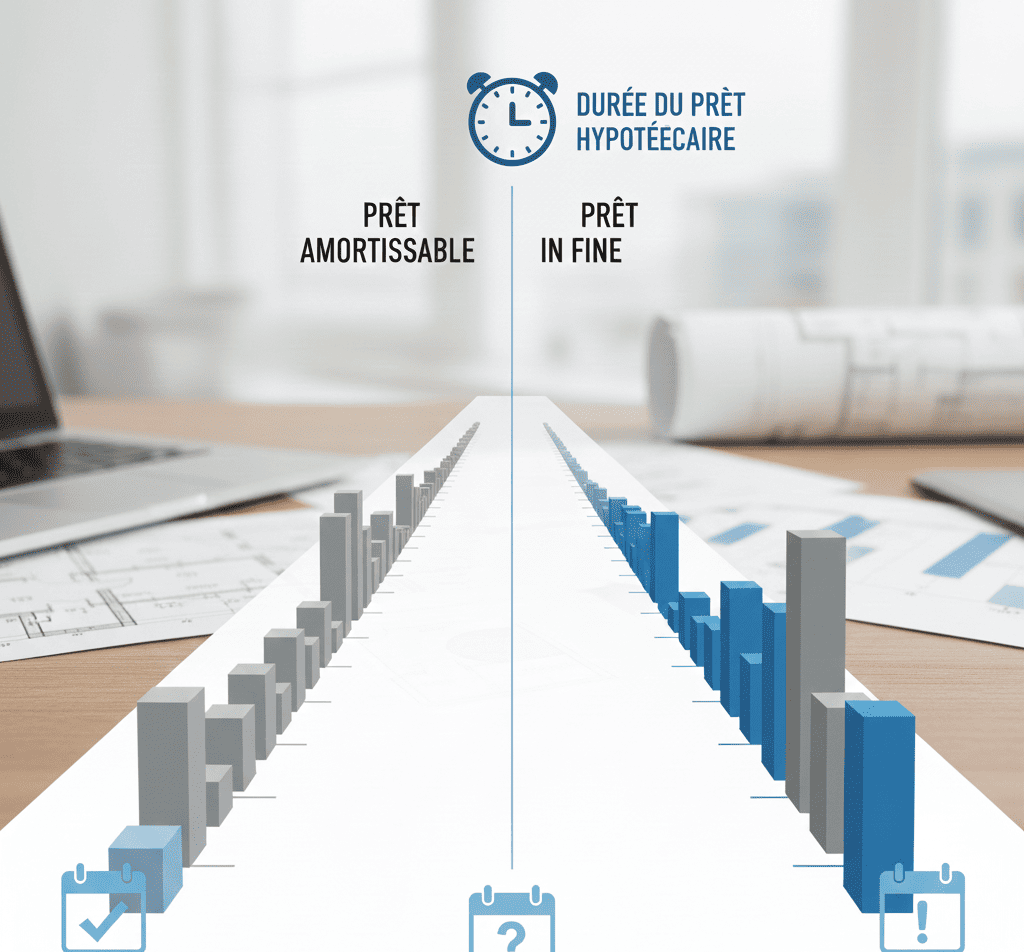

Le fonctionnement du prêt hypothécaire in fine repose sur une organisation financière précise. D’abord, le capital emprunté reste constant pendant toute la durée du prêt. Ensuite, les échéances mensuelles correspondent uniquement aux intérêts.

- Pendant le prêt, vous payez uniquement les intérêts.

- Le capital n’est pas amorti au fil du temps.

- Le remboursement du capital intervient à la fin du contrat.

En pratique, le remboursement final peut être anticipé grâce à plusieurs leviers. Par exemple, la vente d’un bien immobilier ou la mobilisation d’une épargne existante peut permettre de solder le prêt.

Différence avec un prêt hypothécaire amortissable

Contrairement à un prêt classique, le prêt hypothécaire in fine ne réduit pas le capital restant dû chaque mois. Par conséquent, le capital reste identique jusqu’à l’échéance finale.

Cependant, cette mécanique offre une plus grande souplesse de trésorerie, notamment pour les emprunteurs disposant d’actifs importants.

À qui s’adresse le prêt hypothécaire in fine

Le prêt hypothécaire in fine s’adresse principalement aux profils patrimoniaux. En général, il concerne des emprunteurs disposant d’un patrimoine immobilier ou financier significatif.

Par ailleurs, ce type de prêt peut convenir aux personnes souhaitant préserver leur trésorerie à court terme, tout en anticipant une rentrée de fonds future.

Avantages et points de vigilance

Le principal avantage du prêt hypothécaire in fine réside dans la faiblesse des mensualités. Ainsi, vous conservez une capacité financière plus importante au quotidien.

En revanche, il est indispensable d’anticiper le remboursement final. Sans stratégie claire, le risque financier peut être significatif. C’est pourquoi un accompagnement professionnel est fortement recommandé.

Comprendre le prêt hypothécaire in fine avant de s’engager

Le prêt hypothécaire in fine constitue un outil de financement spécifique, efficace lorsqu’il est bien maîtrisé. Grâce à son fonctionnement particulier, il peut répondre à des objectifs patrimoniaux précis. Toutefois, une analyse approfondie de votre situation reste indispensable avant toute décision.

FAQ – prêt hypothécaire in fine

1. Qu’est-ce qu’un prêt hypothécaire in fine ?

Un prêt hypothécaire in fine est un crédit garanti par un bien immobilier dont le capital est remboursé en une seule fois à la fin du contrat.

2. Que rembourse-t-on chaque mois avec un prêt hypothécaire in fine ?

Chaque mois, vous remboursez uniquement les intérêts du prêt, sans amortir le capital emprunté.

3. Comment rembourser le capital à l’échéance ?

Le capital peut être remboursé par la vente d’un bien, une épargne constituée ou une autre opération patrimoniale.

4. Le prêt hypothécaire in fine est-il risqué ?

Il peut présenter un risque si le remboursement final n’est pas anticipé. Une analyse préalable est donc essentielle.

5. À qui s’adresse le prêt hypothécaire in fine ?

Il s’adresse principalement aux emprunteurs disposant d’un patrimoine immobilier ou financier conséquent.

Un crédit vous engage et doit être remboursé. Vérifiez vos capacités de remboursement avant de vous engager. Aucun versement de quelque nature que ce soit, ne peut être exigé d’un particulier, avant l’obtention d’un ou plusieurs prêts d’argent. Lorsqu’une opération de crédit entraîne la diminution du montant des mensualités, cela peut entraîner un allongement de la durée de remboursement du crédit et majorer son coût total. Une assurance emprunteur peut être exigée dans le cadre de l’octroi d’un crédit. L’emprunteur reste libre de souscrire cette assurance auprès de l’assureur de son choix, dans les conditions prévues par les articles L.313-30 et suivants du Code de la consommation. Les garanties couvertes ainsi que les conditions d’application figurent dans la notice d’information remise à l’emprunteur lors de la demande d’adhésion. En cas de risque aggravé de santé, les garanties et le tarif doivent être adaptés. Dans ce cadre, les dispositions de la convention AERAS (s’Assurer et Emprunter avec un Risque Aggravé de Santé) s’appliquent. Plus d’informations disponibles sur www.aeras-infos.fr.