Vous voulez clarifier la différence prêt immobilier et prêt hypothécaire afin de choisir le financement le plus adapté à votre situation. Ces deux solutions reposent sur l’immobilier, mais elles ne poursuivent pas le même objectif. En comprenant leurs spécificités, vous pouvez structurer plus sereinement votre projet et votre stratégie patrimoniale.

En un coup d’œil

- Différence prêt immobilier et prêt hypothécaire : les fondamentaux

- Comparer en pratique : différence prêt immobilier et prêt hypothécaire

- Quel type de prêt choisir selon votre projet ?

- FAQ – différence prêt immobilier et prêt hypothécaire

Différence prêt immobilier et prêt hypothécaire : les fondamentaux

La différence prêt immobilier et prêt hypothécaire tient d’abord à l’objectif du financement. Le prêt immobilier sert à acheter un logement ou un bien locatif. Un prêt hypothécaire, lui, permet de mobiliser un bien que vous possédez déjà pour financer un projet plus large.

Le prêt immobilier en quelques mots

Ce type de prêt finance l’acquisition d’un bien déterminé. Le montant suit le prix du bien et votre capacité de remboursement. Après la signature, vous devenez propriétaire et vous remboursez le crédit selon un échéancier défini dès le départ.

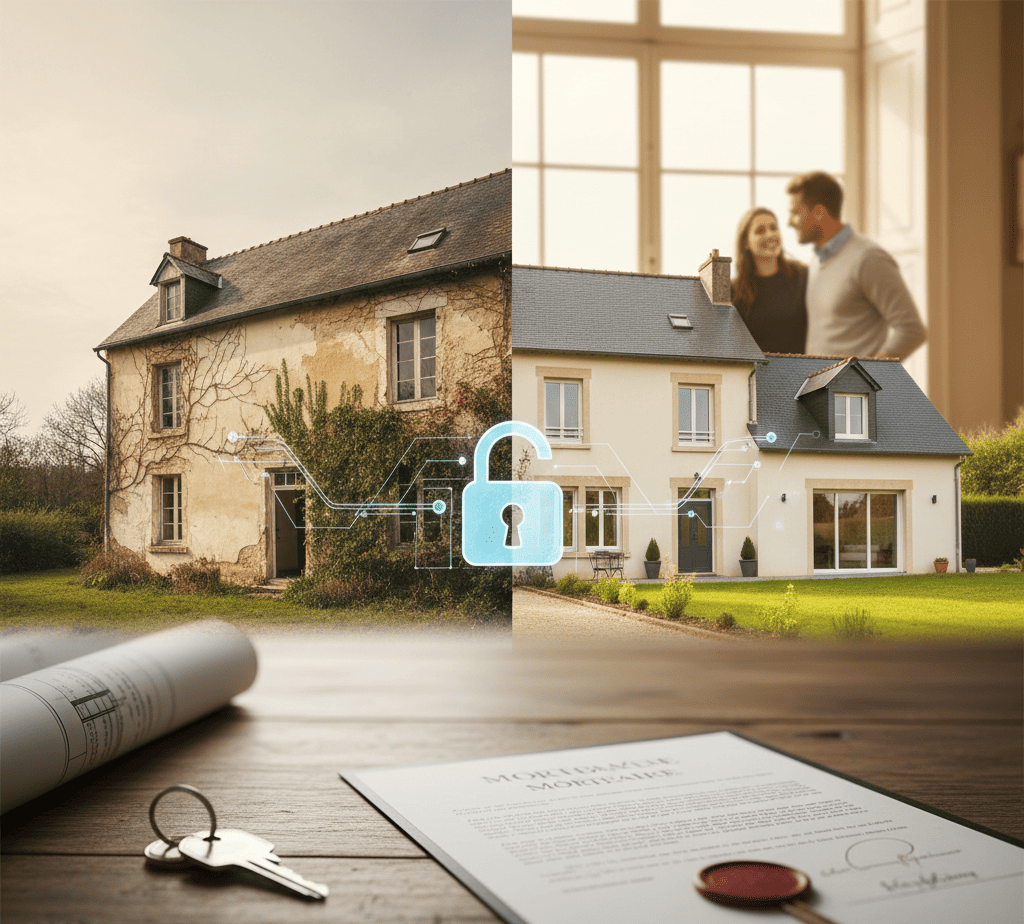

Le prêt hypothécaire expliqué simplement

Le prêt hypothécaire repose sur la mise en garantie d’un bien déjà détenu. La valeur de ce bien joue un rôle central, car elle sécurise le financement. Vous obtenez ainsi des liquidités que vous pouvez affecter à différents projets, sans vendre le bien mis en garantie.

Usage des fonds : une différence clé

La différence prêt immobilier et prêt hypothécaire apparaît clairement lorsqu’on regarde l’usage des fonds. Le prêt immobilier finance uniquement un achat immobilier précis. Le prêt hypothécaire, en revanche, offre une utilisation plus souple des fonds, ce qui ouvre des possibilités plus larges pour votre projet.

Comparer en pratique : différence prêt immobilier et prêt hypothécaire

Pour mieux distinguer la différence prêt immobilier et prêt hypothécaire, il reste utile d’examiner leurs caractéristiques essentielles. Cette présentation synthétique vous aide à visualiser rapidement ce qui les oppose et ce qui les rapproche, afin de choisir la solution la plus adaptée à votre projet.

L’évaluation du bien dans les deux cas

Dans un prêt immobilier, le bien acheté sert de référence pour le financement. Dans un prêt hypothécaire, un bien déjà détenu fait l’objet d’une estimation dédiée. Cette évaluation permet de fixer un montant finançable cohérent avec la valeur du patrimoine engagé.

Flexibilité et cadre d’utilisation

La différence prêt immobilier et prêt hypothécaire se ressent aussi sur la flexibilité. Le prêt immobilier suit un cadre plus strict, aligné sur le prix d’achat. Le prêt hypothécaire laisse davantage de marge sur l’utilisation des fonds, à condition que le projet reste clair et maîtrisé.

Quel type de prêt choisir selon votre projet ?

Pour choisir entre prêt immobilier et prêt hypothécaire, vous devez tenir compte de votre objectif, de votre statut de propriétaire et de votre situation financière. Cette analyse vous aide à retenir la solution la plus cohérente avec votre parcours.

Situations adaptées au prêt immobilier

Le prêt immobilier convient lorsque vous souhaitez acheter un bien et construire progressivement votre patrimoine. Il reste logique si vous ne disposez pas encore d’un bien pouvant servir de garantie. Dans ce cadre, votre capacité de remboursement devient le critère principal.

Situations adaptées au prêt hypothécaire

Le prêt hypothécaire s’adresse plutôt aux propriétaires qui souhaitent mobiliser un bien déjà acquis. Cette option permet de dégager des liquidités pour financer un projet personnel, optimiser une situation de trésorerie ou structurer une stratégie patrimoniale. Vous conservez le bien, tout en l’utilisant comme levier financier.

L’essentiel à retenir sur la différence prêt immobilier et prêt hypothécaire

La différence prêt immobilier et prêt hypothécaire repose sur l’objet du financement, la garantie et la flexibilité d’utilisation des fonds. Le premier se concentre sur l’achat d’un bien précis. Le second mobilise un bien déjà détenu pour soutenir des projets variés. En clarifiant ces points, vous pouvez avancer avec plus de visibilité et choisir la solution la plus pertinente pour votre situation.

FAQ – différence prêt immobilier et prêt hypothécaire

1. Le prêt hypothécaire peut-il remplacer un prêt immobilier pour un achat ?

Dans certains cas, un prêt hypothécaire peut servir à financer un achat, mais il s’appuie sur un bien déjà détenu. Les deux solutions ne répondent donc pas à la même logique.

2. Le prêt immobilier est-il plus encadré qu’un prêt hypothécaire ?

Oui, le prêt immobilier suit un cadre plus strict, car il finance un bien déterminé. Le prêt hypothécaire laisse davantage de liberté sur l’utilisation des fonds.

3. Peut-on utiliser librement les fonds issus d’un prêt hypothécaire ?

Vous pouvez employer les fonds pour différents projets, à condition que l’opération reste cohérente avec votre situation et correctement sécurisée.

4. La valeur du bien influence-t-elle les deux types de prêt ?

La valeur du bien joue un rôle dans les deux financements, mais de manière différente. Dans un prêt immobilier, elle sert de base à l’achat. Dans un prêt hypothécaire, elle détermine le montant finançable.

5. Peut-on cumuler prêt immobilier et prêt hypothécaire ?

Un propriétaire peut avoir un prêt immobilier en cours et, en parallèle, utiliser un prêt hypothécaire pour financer un autre projet, sous réserve d’une capacité de remboursement suffisante.

Un crédit vous engage et doit être remboursé. Vérifiez vos capacités de remboursement avant de vous engager. Aucun versement ne peut être exigé d’un particulier avant l’obtention d’un ou plusieurs prêts d’argent. Lorsqu’une opération de crédit réduit les mensualités, elle peut allonger la durée de remboursement et augmenter le coût total du crédit. Une assurance emprunteur peut être demandée dans le cadre de l’octroi d’un crédit. Vous restez libre de choisir votre assureur conformément aux articles L.313-30 et suivants du Code de la consommation. Les garanties et leurs conditions figurent dans la notice remise lors de la demande d’adhésion. En cas de risque aggravé de santé, les garanties et le tarif peuvent être adaptés. Les dispositions de la convention AERAS s’appliquent. Plus d’informations sur www.aeras-infos.fr.